政策解读

中指快评 | 重磅利好!楼市多项金融支持政策落地

加大高品质住房供给

5月7日,国务院新闻办公室举行新闻发布会,中国人民银行、国家金融监督管理总局、中国证券监督管理委员会负责人介绍“一揽子金融政策支持稳市场稳预期”有关情况,并答记者问。

央行行长潘功胜:

为贯彻中央政治局会议精神,进一步实施好适度宽松的货币政策,人民银行将加大宏观调控强度,推出一揽子货币政策措施,主要有三大类共十项措施。

一是数量型政策,通过降准等措施,加大中长期流动性供给,保持市场流动性充裕。二是价格型政策,下调政策利率,降低结构性货币政策工具利率,也就是中央银行向商业银行提供再贷款的利率,同时调降公积金贷款利率。三是结构型政策,完善现有结构性货币政策工具,并创设新的政策工具,支持科技创新、扩大消费、普惠金融等领域。

这三类举措共有十项具体政策:

第一,降低存款准备金率0.5个百分点,预计将向市场提供长期流动性约1万亿元。

第二,完善存款准备金制度,阶段性将汽车金融公司、金融租赁公司的存款准备金率从目前的5%调降为0%。

第三,下调政策利率0.1个百分点,即公开市场7天期逆回购操作利率从目前的1.5%调降至1.4%,预计将带动贷款市场报价利率(LPR)同步下行约0.1个百分点。

第四,下调结构货性货币政策工具利率0.25个百分点,包括:各类专项结构性工具利率、支农支小再贷款利率,都从目前的1.75%降至1.5%,这些工具利率是中央银行向商业银行提供再贷款资金的利率。抵押补充贷款(PSL)利率从目前的2.25%降至2%。抵押补充贷款是由中央银行向政策性银行提供资金的一个工具。

第五,降低个人住房公积金贷款利率0.25个百分点,五年期以上首套房利率由2.85%降至2.6%,其他期限利率同步调整。

……

金融监管总局局长李云泽:

近期,我们将推出以下增量政策,共八项。一是加快出台与房地产发展新模式相适配的系列融资制度,助力持续巩固房地产市场稳定态势。

稳楼市方面,金融监管总局扎实推动城市房地产融资协调机制扩围增效,支持打赢保消防攻坚战。目前商业银行审批通过的白名单贷款增至6.7万亿,支持了1600多万套住宅的建设和交付,有力保障了广大购房人的合法权益,为房地产市场止跌回稳提供了重要支撑。

下一步,我们将加快完善与房地产发展项目新模式相匹配的系列融资制度,包括房地产开发、个人住房、城市更新等贷款管理办法,指导金融机构继续保持房地产融资稳定,有效满足刚性和改善性住房需求,强化对高品质住房的资金供给,助力持续巩固房地产市场的稳定态势。

……

中指解读:

一、央行降准降息终落地,力度超预期

此前中央和监管部门已经多次提出将适时降准降息,4月以来美国落地关税政策,加大了我国外贸压力。为了应对外部冲击,落实4.25中央政治局会议精神,央行加大宏观调控强度,本次发布会上推出一揽子货币政策措施,主要包括三大类共十项措施,降准降息落地,其中与房地产密切相关的举措包括:

第一,明确降准0.5个百分点,整体存款准备金率的平均水平将从原来的6.6%降至6.2%,预计将向市场提供长期流动性约1万亿元;

第二,降低政策利率0.1个百分点,预计将带动LPR同步下降0.1个百分点,本月5年期以上LPR有望同步下调10个基点,或从3.6%降至3.5%,将进一步降低购房者置业成本;

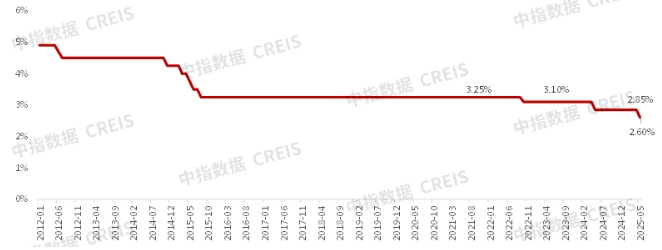

第三,下调住房公积金贷款利率0.25个百分点,幅度与2024年5月相同。2019年以来5年以上公积金贷款利率仅调降2次共40BP,本次调整前,5年以上公积金贷款利率为首套2.85%、二套3.325%,调整后将分别降至2.6%、3.075%。预计每年将节省居民公积金贷款利息支出超过200亿元,有利于支持居民家庭刚性住房需求。本次公积金贷款利率下调,预计对于部分城市下调住房商业贷款利率也将释放一定空间。

图:2012年以来5年以上公积金首套贷款利率走势

数据来源:央行,中指研究院综合整理

假设贷款100万,等额本息还款30年,按公积金首套利率2.85%计算,月供4136元,总利息48.88万元,按新利率2.6%计算,月供4003元,总利息44.12万元,月供每月少133元,总利息减少4.76万元。

本次降准降息如期落地有望明显提振市场信心,居民住房商贷、公积金贷款利率均将下调,居民购房压力有望进一步减弱,对于促进购房需求释放将产生实质性利好;同时企业融资成本也将继续回落,对于企业资金面的改善也将产生积极影响。

除此之外,本次央行也提出将下调结构货性货币政策工具利率0.25个百分点,抵押补充贷款(PSL)利率从目前的2.25%降至2%,也有利于为市场释放更多低成本资金,提升政策性银行对市场的支持力度。

二、加快出台与房地产发展新模式相适配的系列融资制度,助力持续巩固房地产市场稳定态势

本次发布会上,金融监管总局局长李云泽指出近期将推出八项增量政策,其中针对房地产明确提出“加快出台与房地产发展新模式相适配的系列融资制度,助力持续巩固房地产市场稳定态势”,具体举措包括“房地产开发、个人住房、城市更新等贷款管理办法,指导金融机构继续保持房地产融资稳定,有效满足刚性和改善性住房需求,强化对高品质住房的资金供给”,预计未来更多配套政策将不断落地,针对企业端、个人端的贷款支持将不断加大。目前商业银行审批通过的“白名单”贷款增至6.7万亿,支持了1600多万套住宅的建设和交付,预计未来项目融资“白名单”政策将继续完善,促进资金实质性落位,改善企业资金面,在持续巩固房地产稳定态势上发挥更大作用。

同时,本次也强调要“强化对高品质住房的资金供给”,4.25政治局会议明确指出要“加大高品质住房供给”,本次强调要强化资金支持,预计一方面将增加企业端资金支持,助推高品质住房的供给量增加;另一方面与高品质住房需求配套的资金优惠政策也有望逐步落地,供需两端持续发力共同促进改善性住房需求释放。

4.25政治局会议定调之后,金融部门积极跟进落实各项举措,本次会议释放了重磅利好,政策举措范围和力度均超预期,预计对提振房地产市场信心、稳定市场预期将发挥积极作用。短期来看,除了降准降息之外,本次会议提到的更多资金支持配套政策也将逐步落地落实,促进住房需求释放,改善企业资金压力,持续巩固房地产市场稳定态势。

从市场表现来看,4月,核心城市土地市场保持一定热度,北京、杭州、成都等城市继续拍出高溢价地块。同时,重点城市新房销售面积在较低基数下同比基本持平,核心城市在优质供应带动下,销售延续增长态势;二手房成交量整体同比延续增长态势,但市场“以价换量”仍是主流。据中指监测,5月北京、上海、杭州、南京、成都等重点城市仍有多个优质项目入市,中高端改善产品为主。本次政策利好落地叠加高品质项目入市,有望促进改善需求及置换需求更好地释放,预计5月房地产市场有望继续修复。

相关资讯

中指·每日要闻:长春调整住房公积金贷款政策,拟降低新建商品住房贷款首付款比例

中指云网讯: 点击获取更多房地产市场数据 今日看点: 【1】长春:调整住房公积金贷款政策,拟降低新建商品住房贷款首付款比例 【2】中交地产:47.5亿公司债券发行状态为"已受理" 【3】杭州:保利置业6.4亿元竞得西湖区1宗宅地,楼面价1.49万元/平米 【4】珠江股份发布2025年中期业绩公告 【5】中天服务发布2025年中期业绩公告 【政策·市场】 【1】长春:近日,长春市住房公积金管理中心发布《关于调整住房公积金个人住房贷款政策的通知(征求意见稿)》,拟降低新建商品住房贷款首付款比例。首次使用住房公积金贷款,或第二次使用住房公积金贷款且在拟购房所在地无住房的职工家庭,购买位于长春市主城区及开发区的新建商品住房,贷款首付款比例将由不低于20%调整为不低于15%。意见征求期截至9月5日。 【企业】 【1】中交地产:8月29日,上海证券交易所信息披露显示,中交房地产集团有限公司2025年面向专业投资者非公开发行公司债券,其项目状态已更新为"已受理"。该债券发行总额为人民币47.5亿元,品种为私募,由中信证券承销。 【土地】 【1】杭州:8月29日,浙江杭州西湖区三墩单元出让1宗宅地,经过4轮竞价,

来源: 中指研究院

中指·每日要闻:温州优化调整住房公积金政策,推动房地产市场回稳

中指云网讯: 点击获取更多房地产市场数据 今日看点: 【1】温州:优化调整住房公积金政策,推动房地产市场回稳 【2】许昌城投:发行2025年度第一期中期票据,规模5亿元 【3】济南产发:15亿ABS项目状态更新为"已反馈" 【4】苏州:新振建设4.452亿元拿下高新区太湖科学城宅地 【5】卓瑞地产绿城服务战略合作 【6】侨银股份新设城市管理公司 【7】深物业A监事会主席马洪涛因工作调动辞职 【政策·市场】 【1】温州:近日,温州市对住房公积金多项业务政策进行了优化调整。此次调整以"以房留人、租购并举"为核心导向,旨在帮助职工解决刚性和改善性住房需求,推动房地产市场回稳,为温州"强城行动"和"双万城市"建设注入动力。此次政策调整覆盖了灵活就业人员、租房群体、购房家庭、退役军人等多个群体,从缴存认定、提取额度、贷款额度、首付比例到操作流程等多维度发力,切实减轻职工住房负担,激发住房消费潜力。 【企业】 【1】许昌城投:8月7日,许昌市城投发展集团有限公司发布2025年度第一期中期票据发行情况公告。根据公告,该期债券简称"25许昌城投MTN001",债券代码为102583255,期限为5年,起息日定于2

来源: 中指研究院

中指动态

更多..

2025年人居梦想“好房子”研究全面启动

2025-10-10 16:10:37

2025中国房地产品牌价值研究全面启动

2025-09-08 15:45:41

2025人居梦想“好房子”项目路演及专家评审成功举行

2025-06-18 09:13:49

中指看市场丨多地专项债收储提速,楼市能否迎来加速恢复?

2025-06-03 16:25:35

中指报告

更多..土地市场

房产市场

企业数据

土地数据

京公网安备 11010602103813号

京公网安备 11010602103813号