房企动态

业绩解读 | 绿城中国2025中期观察:优产品,强去化,品质与效率协同发力

在行业调整的关键阶段,绿城的业绩韧性本质是品质坚守与效率革命的协同进化——以高能级与长三角战略聚焦定方向,以存量攻坚与数字营销精准破局,以好房子IP强产品支撑,以充裕现金稳财务底盘

1-8月,TOP100房企销售额同比下降13.3%,规模持续收缩。从中报披露情况来看,多数房企面临业绩亏损,盈利承压已成为普遍现象。由此可见,当前房地产市场仍处低位盘整阶段,后续仍需经历一段平稳消化期。

在此背景下,绿城中国(03900.HK)于8月25日召开的中期业绩发布会,交出了一份兼具韧性与策略深度的“答卷”。尽管短期内受交付结构调整影响,营收533.7亿元、净利润12.1亿元等指标同比有所承压,但其在销售端尤其是去库存方面的突破,成为行业关注焦点:

1. 上半年实现1222亿元销售额跃居行业第二位,自投销售额803亿元,位列行业第五;

2. 首次开盘的平均去化率达80%,同比提升2个百分点;

3. 2021年及以前老旧库存消化规模达190亿元,占自投项目销售额的23.7%;

以“占位稳升、结构优化、效率领先”的去化表现,绿城努力在行业下行周期中力求经营结果最优,实现稳健经营、提振行业信心。

销售额跑赢行业,库存规模同比减少15%

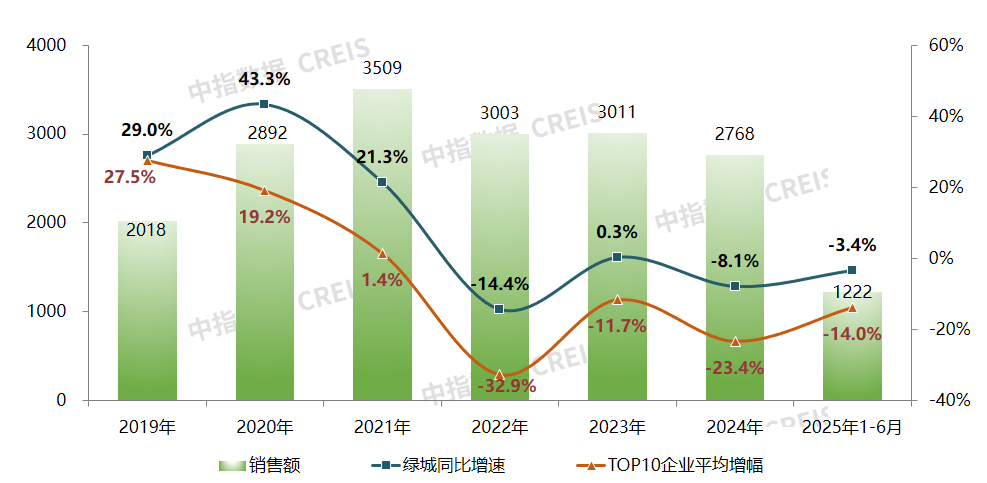

去库存的核心成果直接体现为销售数据——在TOP10房企销售额同比下滑14.0%的环境下,绿城已连续七年实现销售额增速跑赢同梯队企业均值。

2025年上半年,绿城实现1222亿元销售额,位列中指研究院半年度销售额业绩第二名,名次较2024年末排名提升1位。名次跃升的背后更凸显其库存消化的“抗跌性”优势:同期TOP10房企销售额平均降幅为14.0%,绿城降幅为3.4%,显著低于头部企业均值。

更值得关注的是,这一“跑赢同梯队”企业的表现并非短期偶然。事实上,从2019年至今,绿城已连续第7年实现销售业绩增速(或降幅收窄幅度)优于TOP10企业平均水平,彰显其经营韧性。

图:2019-2025年中期绿城销售额与TOP10对比

这一表现得益于公司持续深化的去库存战略,通过“存量攻坚+结构优化”双线策略实现库存质量与周转效率的双重提升。

在一二线城市,绿城上半年销售额在18个城市位列前十。尤其是杭州、宁波、西安、大连等城市排名更加靠前,基本保持在前三或前五,一二线城市销售业绩贡献率达到86%,较去年同期提高6个百分点。以杭州为例,杭州岸芷丁香2025年5月首开,三开三罄且车位同磬,已于6月底清盘;首开均价约5.6万/㎡,后续逐步上涨至5.93万/㎡,较区域限价时代涨幅约20%-26%,累计销售额超26亿元。

在存量攻坚方面,绿城通过“老盘新做、策略灵活”的方式有效盘活沉淀资产。2025年上半年,绿城去化2021年及以前的“老旧库存”实现销售额190亿元,占自投项目销售额的23.7%,相当于以存量去化贡献近四分之一的自投销售份额,让“沉睡库存”转化为“经营活水”。

该策略以“产品焕新+营销适配”为核心框架,构建了多维度协同的去化路径。

以宁波凤麓和鸣为例,通过“老盘新推+区域市占提升”,成为奉化区销售套数第一,验证存量策略的有效性。

存量攻坚的显著成效,直接推动绿城库存结构持续优化——截至2025年6月末,公司总土地储备规模降至2724万㎡,较2024年同期的3193万㎡大幅下降14.7%,库存“瘦身”显著。

精准投资,“量足质优”超5成实现当年转化

库存能更好地去化,关键在于投资精准。绿城中国坚持差异化投资策略,投资衡量标准更细化,突出流动性、强调结构性机会,高度谨慎,确保投一成一。在这一过程中,除了核心一二线城市之外,绿城对浙江优质三四线的改善机会下错峰拿地颇为关注,确保投资安全。

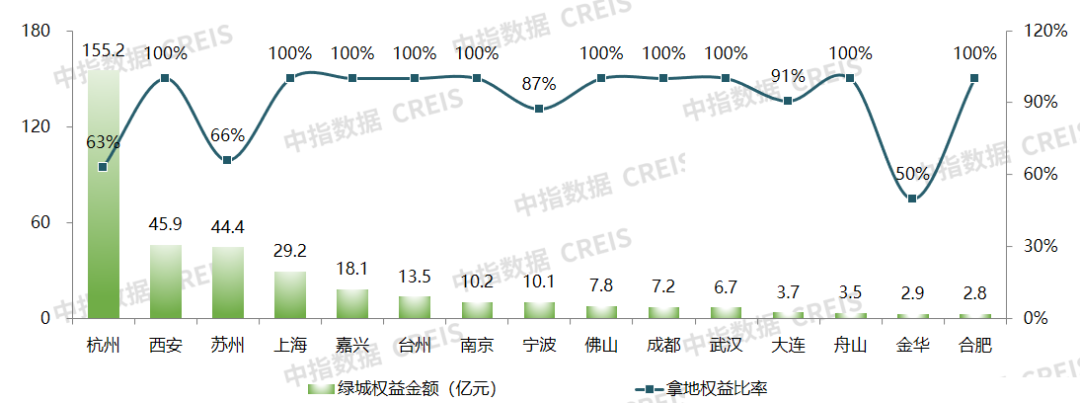

2025年上半年,绿城中国新增35个项目,拿地权益金额达到362亿元,同比增加135%,位列中指研究院上半年拿地权益金额排行榜的前三位。

2025年上半年,绿城中国在杭州、西安、苏州、上海、嘉兴、南京、宁波等16个城市新获总建面355万㎡,预计新增货值达907亿元。分城市来看,2025年上半年,绿城拿地主要分布在核心城市的核心板块,一二线城市为主,综合考虑项目未来的去化流速和利润率两大核心指标,保障未来的业绩的平稳实现。

图:2025年1-6月绿城中国各城市权益拿地金额及权益比率

值得关注的是,在三四线城市策略上,2025年绿城中国仅在浙江省内“优质三四线精准深耕”,体现“不恋战、做一成一”的投资纪律。如在嘉兴市场,即将推出海宁馥香园、晓风明月、云栖玫瑰园三项目,精准捕捉当地改善市场结构性机会,尽显投资定力与市场洞察力。

从拿地权益比率来看,35宗新增地块中,权益比率100%的项目有20个,整体权益比率达到77%,确保对项目的主导权,避免因合作方分歧影响去化节奏。

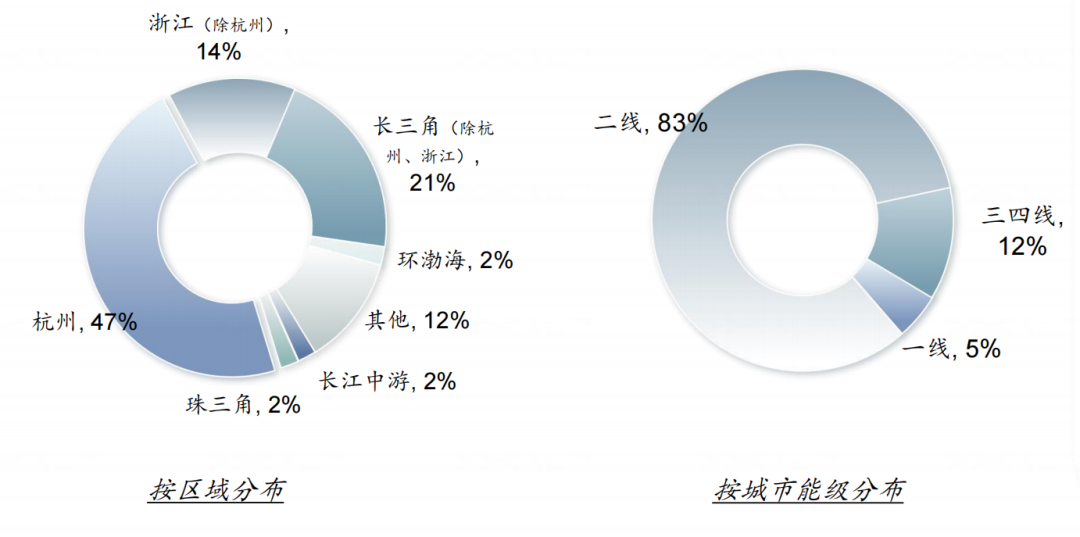

从新增货值区域分布看,绿城2025年上半年聚焦核心价值板块:杭州单城占比47%,长三角其他区域占比21%,叠加一二线高能级城市88%的整体占比,与销售端“高能级为主”的结构高度契合,从源头确保新增货值具备“易去化”属性。

图:2025年1-6月绿城中国新增库存分布结构

新增货值的“快速转化”是避免库存积压的关键。绿城提出“一年两熟”策略,2025年上半年新增的35个项目,预计当年销售转化率达55%,年内均实现首开,可贡献约500亿元销售额,相当于上半年自投销售额的62%。

“好房子”标准下的价值升维,品质驱动市场认可

优质产品不仅能实现“溢价销售”,更能缩短去化周期。绿城通过“好房子”标准体系的创新升级,构建了从“标准制定”到“价值兑现”的完整逻辑链条,通过产品持续创新实现产品溢价能力的显著提升,以产品力破解价格战困局。

2024年6月,《绿城中国好房子产品标准》通过专家组严格评审,成为行业首个企业“好房子”标准;该标准包含1个总则、6个分册、共计226项条款,有189项严于国家标准及行业标准。2025年,绿城进一步系统性更新,推出《绿城中国好房子产品标准2025》,延续了1总则6分册的框架,总计更新45项,新增38项,最终凝结为270条核心准则(不含总则与价值主张),条款更新率37%。

最新的“好房子”体系通过六项实操IP与核心技术属地化应用,将标准转化为产品价值,形成“标准-产品-溢价”的正向循环。

图:绿城2025“好房子”的六项实操IP

品质升级驱动的市场响应在绿城多个重点项目中得到量化验证。在中指研究院2025年人居梦想“好房子”评选中,绿城7个项目上榜。以北京和樾玉鸣项目为例,以首开即成为北京套数、金额双冠王的业绩,印证高端市场对品质溢价的接受度——该项目销售均价达106642元/㎡,突破区域价格天花板的同时保持高效去化,体现出核心技术应用对价值感知的提升作用。

表: 2025年人居梦想“好房子”绿城项目(含省市)

稳健财务“托底”,未来业绩提质可期

去库存需要“资金支持”——若企业面临流动性压力,可能被迫“低价甩卖”库存,损害长期利益;反之,稳健的财务状况可让企业“从容去化”,合理制定价格与节奏。绿城2025年上半年财务表现“扎实稳健”,为去库存提供坚实保障。

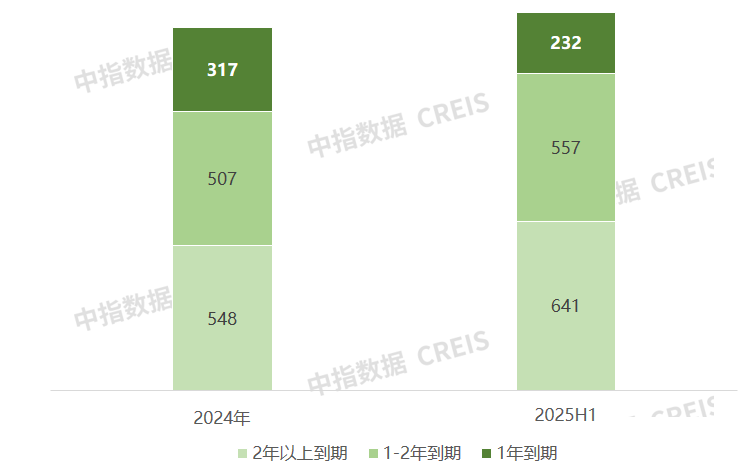

2025年上半年,绿城中国债务结构持续优化,1年内到期借贷余额为232亿元,短债占比仅为16.3%,较2024年底的23.1%下降6.8个百分点,创历史新低;现金短债比达到2.9倍,较2024年底的2.3倍增加0.6倍,目前集团现金流较为充裕,债务结构十分合理。

图:2024年-2025年上半年绿城债务期限结构

绿城2025年中期的融资成本3.4%,较2024年下降0.5个百分点,处于行业最低水平。低融资成本与低短债压力的背景下,让绿城可根据市场节奏制定精准的营销策略,避免“非理性降价”。

结语

在行业调整的关键阶段,绿城的业绩韧性本质是品质坚守与效率革命的协同进化——以高能级与长三角战略聚焦定方向,以存量攻坚与数字营销精准破局,以好房子IP强产品支撑,以充裕现金稳财务底盘。通过这种模式,绿城既能实现长库存的有效去化,更能在行业去杠杆、防风险周期中筑牢长期经营安全垫,成为其实现稳健经营、可持续发展的关键。

相关资讯

业绩解读 | 绿城中国2025中期观察:优产品,强去化,品质与效率协同发力

中指云网讯: 1-8月,TOP100房企销售额同比下降13.3%,规模持续收缩。从中报披露情况来看,多数房企面临业绩亏损,盈利承压已成为普遍现象。由此可见,当前房地产市场仍处低位盘整阶段,后续仍需经历一段平稳消化期。 在此背景下,绿城中国(03900.HK)于8月25日召开的中期业绩发布会,交出了一份兼具韧性与策略深度的"答卷"。尽管短期内受交付结构调整影响,营收533.7亿元、净利润12.1亿元等指标同比有所承压,但其在销售端尤其是去库存方面的突破,成为行业关注焦点: 1. 上半年实现1222亿元销售额跃居行业第二位,自投销售额803亿元,位列行业第五; 2. 首次开盘的平均去化率达80%,同比提升2个百分点; 3. 2021年及以前老旧库存消化规模达190亿元,占自投项目销售额的23.7%; 以"占位稳升、结构优化、效率领先"的去化表现,绿城努力在行业下行周期中力求经营结果最优,实现稳健经营、提振行业信心。 销售额跑赢行业,库存规模同比减少15% 去库存的核心成果直接体现为销售数据——在TOP10房企销售额同比下滑14.0%的环境下,绿城已连续七年实现销售额增速跑赢同梯

来源: 中指研究院

中指·每日要闻:绿城房地产发行10亿中期票据,利率3.27%

中指云网讯: 点击获取更多房地产市场数据 今日看点: 【1】绿城房地产:发行10亿中期票据,利率3.27% 【2】首开集团:41.5亿公司债券项目状态为"已受理" 【3】南宁:永鑫达2.05亿元竞得青秀区凤岭北17亩商住地,溢价率51% 【4】佛山:佛铁投资6.17亿竞得南庄商住地块,楼面价6550元/平方米 【企业】 【1】绿城房地产:近日,绿城房地产集团有限公司发布2025年度第六期中期票据发行情况公告。公告显示,绿城房地产集团有限公司2025年度第六期中期票据(债券简称:25绿城地产MTN006)期限为3年。计划发行总额与实际发行总额均为10亿元,发行利率为3.27%,发行价格为100元(百元面值)。合规申购家数为12家,合规申购金额为14.80亿元,有效申购家数为8家,有效申购金额为10.90亿元。簿记管理人及主承销商均为中国银河证券股份有限公司,联席主承销商为交通银行股份有限公司。 【2】上海北外滩集团:近日,据上海证券交易所信息披露显示,上海北外滩(集团)有限公司2025年面向专业投资者非公开发行公司债券项目状态为已受理。该债券发行总额拟定为人民币15亿元,品种为私募,承销商为兴业证券

来源: 中指研究院

中指动态

更多..

2025年人居梦想“好房子”研究全面启动

2025-10-10 16:10:37

2025中国房地产品牌价值研究全面启动

2025-09-08 15:45:41

2025人居梦想“好房子”项目路演及专家评审成功举行

2025-06-18 09:13:49

中指看市场丨多地专项债收储提速,楼市能否迎来加速恢复?

2025-06-03 16:25:35

中指报告

更多..土地市场

房产市场

企业数据

土地数据

京公网安备 11010602103813号

京公网安备 11010602103813号